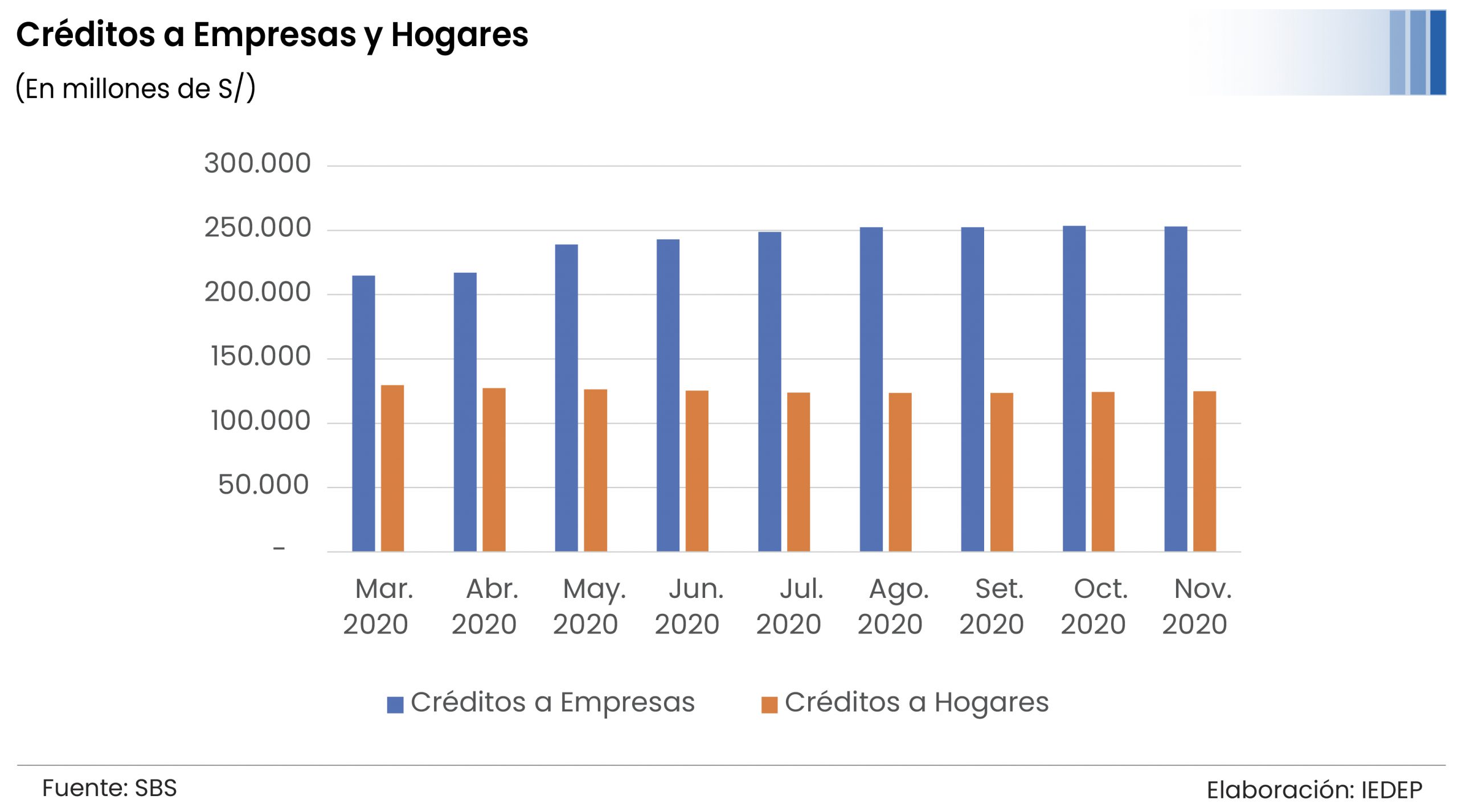

El fuerte impulso al crédito empresarial durante el 2020 se debió al programa Reactiva Perú que empezó en el mes de mayo, señaló el Instituto de Economía y Desarrollo Empresarial (IEDEP) de la CCL.

Este programa generó un aumento de los préstamos a empresas en 10% respecto a abril, y que finalizó en el mes de octubre, lo cual se sintió en noviembre cuando el crédito se redujo levemente en 0,2%.

Según informó el Banco Central de Reserva del Perú (BCR), Reactiva Perú asignó un total de S/ 58.094 millones de préstamos a una tasa promedio de 1,4%. El 48,8% fueron destinados a la gran empresa, 4,9% a la mediana empresa y el 46,3% a las mypes.

Créditos a empresas

Al mes de noviembre del 2020, el crédito a empresas otorgado por el sistema financiero peruano ascendió a S/ 252.880 millones, de los cuales el 21,8% fue dirigido a micro y pequeñas empresas, mientras que el 27,1% fue destinado a medianas empresas, y el 51,1% restante a grandes empresas y corporaciones.

Entre abril y noviembre, periodo que comprende el inicio de la crisis sanitaria y la disponibilidad de cifras se destaca que el crédito a empresas ascendió en 17,8% y el crédito corporativo decreció en 10,3%, mientras que el dirigido a medianas y pequeñas empresas se incrementó en 49,5% y 33%, respectivamente.

▶El 84% de empresas pide prorrogar el periodo de gracia de Reactiva Perú

▶BCR coloca S/ 25.282 millones en el marco de Reactiva Perú 2

Una menor expansión se registró en las microempresas (27,9%) y grandes empresas (21,5%). Respecto a las tasas de interés, la banca múltiple cobra una tasa promedio de 4,6% a grandes empresas, 7,2% a medianas empresas, 17,8% a pequeñas empresas y 30% a microempresas.

En el caso de las cajas municipales, las tasas se ubican en grandes empresas (8,8%), medianas empresas (13,9%), pequeñas empresas (21,6%) y microempresas (30,8%).

Créditos a hogares

Por su parte, a noviembre del 2020, el crédito a hogares ascendió a S/124.933 millones, desagregado en préstamos de consumo e hipotecarios por S/ 71.676 millones y S/ 53.257 millones, respectivamente.

En el periodo de crisis sanitaria se observa que el total de crédito a hogares se redujo en 3,5% con una tendencia negativa en los seis primeros meses de pandemia e inició una leve recuperación en octubre y noviembre.

Entre los préstamos a hogares, la mayor la caída se identifica en los créditos de consumo (-7,3%). Aquí se incluyen los créditos otorgados a través de tarjetas de crédito, los que alcanzaron los S/ 22.056 millones y que durante todo el periodo de pandemia se han ido reduciendo mes a mes hasta acumular una caída para el periodo de análisis de 16,7%.

El otro componente de los préstamos a hogares son los créditos hipotecarios, los que crecieron en el periodo de pandemia en 2,2%. Las tasas de interés de los créditos hipotecarios se encuentran en niveles mínimos respecto a años anteriores: promedio de 6,4% en la banca múltiple y de 13,2% en cajas municipales.

En este tipo de créditos se incluyen los préstamos Mivivienda, que a noviembre llegaron a S/ 8.190 millones y acumularon una expansión de 2,9%